LLC vs Autónomo

Si eres un emprendedor español con un negocio digital, una de las decisiones más importantes que debes tomar es elegir la estructura jurídica adecuada para tu empresa. ¿Deberías registrarte como autónomo en España o crear una LLC en Estados Unidos? Cada opción tiene sus pros y contras en términos de costos, trámites, obligaciones fiscales y protección legal. En este blog, te ayudaremos a comparar estas dos estructuras para que puedas tomar la mejor decisión para tu negocio. ¡Sigue leyendo y descubre cuál es la opción más adecuada para ti!

1. Definición de LLC y Autónomo en España

¿Qué es una LLC?

Una LLC (Limited Liability Company) es una forma de empresa en Estados Unidos que combina características de las sociedades y las corporaciones. Ofrece flexibilidad en la gestión y la estructura fiscal, permitiendo a los propietarios (miembros) beneficiarse de la responsabilidad limitada. Esto significa que los activos personales de los miembros están protegidos en caso de deudas o problemas legales de la empresa.

¿Qué significa ser autónomo en España?

Ser autónomo en España implica registrarse como trabajador independiente. Los autónomos son responsables de gestionar todos los aspectos de su negocio, incluyendo la facturación, la contabilidad y el pago de impuestos. No tienen la protección de responsabilidad limitada, por lo que sus activos personales pueden estar en riesgo en caso de deudas o problemas legales.

Comparar estas dos estructuras es esencial para entender cuál se adapta mejor a tus necesidades como emprendedor digital. En las siguientes secciones, profundizaremos en los trámites, costos y obligaciones fiscales de cada opción.

2. Trámites y Requisitos de Creación

Proceso para Crear una LLC en EE.UU.

- Elección del Estado: El primer paso es elegir el estado en el que deseas registrar tu LLC. Hemos creado un blog en el cual te decimos cuáles son los tres mejores estados para crear tu LLC y los beneficios de cada uno, échale un vistazo aquí.

- Nombre de la LLC: Debes elegir un nombre único para tu LLC que cumpla con los requisitos estatales.

- Agente Registrador: Es obligatorio designar un agente registrado que actuará como intermediario oficial para recibir documentos legales.

- Presentación de los Documentos: Se deben presentar los Artículos de Organización (Articles of Organization) al estado elegido y pagar la tarifa correspondiente.

- Acuerdo Operativo: Aunque no siempre es obligatorio, es recomendable tener un acuerdo operativo que describa la gestión de la LLC y las responsabilidades de los miembros.

- Número de Identificación Fiscal (EIN): Obtener un EIN del IRS para fines fiscales y de empleo.

- Dirección Física: Necesitas una dirección física en EE.UU., que puede ser virtual si no tienes presencia física.

Proceso para Darse de Alta como Autónomo en España

- Registro en la Seguridad Social: Primero, debes registrarte en el Régimen Especial de Trabajadores Autónomos (RETA).

- Alta en Hacienda: Luego, debes darte de alta en Hacienda mediante el modelo 036 o 037 para obtener tu Número de Identificación Fiscal (NIF).

- Elegir Epígrafe IAE: Seleccionar el epígrafe del Impuesto sobre Actividades Económicas (IAE) que corresponda a tu actividad.

- Declaraciones de IVA e IRPF: Estar preparado para presentar trimestralmente las declaraciones de IVA e IRPF.

- Licencias y Permisos: Dependiendo de tu actividad, puede que necesites licencias municipales o permisos específicos.

Comparación de la Carga Administrativa

La creación de una LLC en EE.UU. puede ser más ágil y menos burocrática, especialmente con el uso de servicios en línea, lo que a menudo resulta en una menor carga administrativa a largo plazo. En contraste, ser autónomo en España implica una gestión continua de obligaciones fiscales y de seguridad social, incluyendo declaraciones trimestrales de IVA e IRPF, lo que puede traducirse en una carga administrativa constante. La elección entre ambas estructuras dependerá de tus necesidades específicas y de cuánto estés dispuesto a gestionar en términos de trámites y regulaciones.

3. Fiscalidad y Obligaciones Tributarias

Régimen Fiscal de una LLC en EE.UU. y su Impacto en España

Una LLC en EE.UU. es conocida por su flexibilidad fiscal. Por defecto, las LLC se consideran entidades «transparentes» para fines fiscales, lo que significa que los ingresos y gastos de la LLC se transfieren a los miembros y se informan en sus declaraciones fiscales personales. En caso de superar los 50.000€ en activos (por ejemplo, en la cuenta bancaria) se deberá presentar el modelo 720 para la declaración de bienes y derechos en el extranjero.

Régimen Fiscal de un Autónomo en España

En España, los autónomos están sujetos al régimen fiscal del Impuesto sobre la Renta de las Personas Físicas (IRPF). Los ingresos se declaran anualmente, pero los autónomos deben presentar declaraciones trimestrales para los pagos a cuenta del IRPF y del IVA. Esta obligación incluye la presentación de modelos como el 130 (IRPF) y el 303 (IVA), además de las declaraciones anuales. El tipo impositivo puede variar dependiendo de los ingresos y las deducciones aplicables.

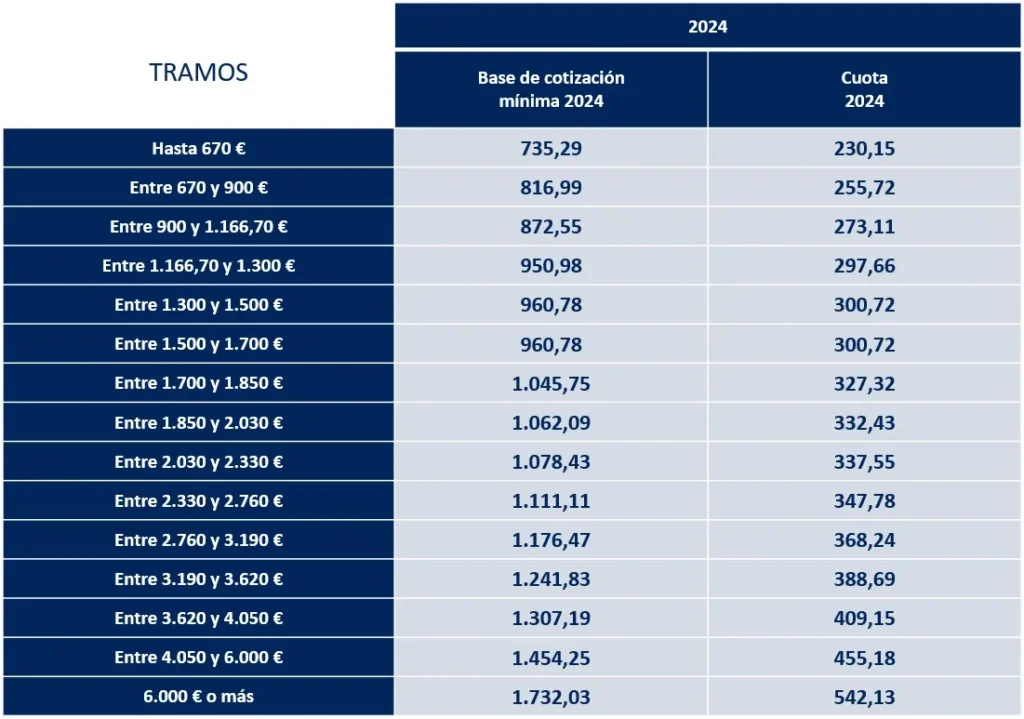

Además de las declaraciones fiscales, los autónomos deben pagar una cuota mensual a la Seguridad Social, que cubre las prestaciones por jubilación, enfermedad, maternidad, entre otras. Esta cuota es una de las principales cargas económicas para los autónomos y se calcula en base a la base de cotización que elijas. La base mínima es de 735,29 euros al mes, y la cuota mínima es aproximadamente de 230 euros al mes (en 2024), aunque puede variar ligeramente.

En resumen, ser autónomo en España implica cumplir con una serie de obligaciones fiscales y de seguridad social, incluyendo el pago de una cuota mensual fija a la Seguridad Social, que puede ser un gasto significativo independientemente de tus ingresos. En comparación, una LLC en EE.UU. puede ofrecer una mayor flexibilidad fiscal, pero también requiere cumplir con regulaciones en múltiples jurisdicciones.

4. Protección Legal y Responsabilidad

Protección de Responsabilidad en una LLC

Una de las principales ventajas de una LLC en EE.UU. es la protección de responsabilidad limitada que ofrece a sus miembros. Esto significa que los miembros de la LLC no son personalmente responsables por las deudas y obligaciones de la empresa. En otras palabras, si la LLC enfrenta una demanda o tiene deudas impagas, tus activos personales, como tu casa o tu cuenta bancaria personal, están protegidos. Esta protección es valiosa para disminuir el riesgo personal asociado con la gestión de un negocio.

Para que esta protección sea efectiva, es crucial que la LLC mantenga una separación clara entre sus finanzas y las personales de sus miembros. Esto incluye llevar registros financieros precisos, evitar mezclar fondos personales con los de la empresa y cumplir con todas las formalidades legales y administrativas. Si no se cumple con estas formalidades, existe el riesgo de que se «levante el velo corporativo» y los miembros sean considerados responsables personalmente.

Responsabilidad Personal como Autónomo

En contraste, ser autónomo en España implica una responsabilidad personal ilimitada. Esto significa que, en caso de que tu negocio enfrente problemas financieros, deudas o demandas, tus activos personales pueden estar en riesgo. No existe una distinción legal entre tu patrimonio personal y el de tu negocio, por lo que podrías tener que responder con tus bienes personales para cubrir las obligaciones de tu empresa. A pesar de que algunas protecciones pueden estar disponibles a través de seguros o estructuración cuidadosa del negocio, la responsabilidad personal siempre es una consideración clave para los autónomos.

Por lo tanto, la LLC en EE.UU. ofrece una robusta protección de responsabilidad limitada que puede proteger tus activos personales, mientras que ser autónomo en España conlleva una responsabilidad personal ilimitada, exponiendo tus bienes personales a riesgos financieros y legales.

5. Consideraciones para Negocios Digitales

Ventajas de Optar por una LLC en EE.UU. para Negocios Digitales en España

Para emprendedores en España que gestionan un negocio 100% digital, como servicios de coaching, agencias de marketing, desarrollo de software o e-commerce, optar por una LLC en EE.UU. puede ofrecer varias ventajas significativas, especialmente en términos de fiscalidad y gestión de ingresos internacionales.

1. Reducción de la Presión Fiscal:

- Optimización de Impuestos: Los ingresos generados por la LLC se reportan en sus declaraciones fiscales personales, lo que puede ofrecer opciones para optimizar la carga impositiva global, especialmente si se declara de la manera correcta.

- Beneficios de Deducciones y Exenciones: Dependiendo del estado en el que se registre la LLC, pueden aplicarse beneficios fiscales adicionales.

2. Flexibilidad en la Gestión de Ingresos Internacionales:

- Facilidades Bancarias y de Pago: Una LLC en EE.UU. facilita la apertura de cuentas bancarias digitales y la integración con plataformas de pago internacionales, lo que puede simplificar la gestión de ingresos provenientes de clientes globales.

- Menor Complejidad Fiscal Internacional: Al operar bajo una LLC en EE.UU., puedes beneficiarte de una estructura que podría ser más atractiva para las plataformas de pago y clientes internacionales. Esto puede reducir la complejidad de las obligaciones fiscales en otros países y facilitar la recepción y manejo de pagos globales.

3. Escalabilidad y Credibilidad:

- Ventajas para la Escalabilidad: La estructura de una LLC puede ofrecer mayor credibilidad y atractivo para inversores potenciales, lo que puede ser ventajoso si planeas expandir tu negocio digital o buscar financiación.

- Protección Legal y Responsabilidad Limitada: A diferencia de ser autónomo en España, donde la responsabilidad personal ilimitada puede ser una preocupación, una LLC protege tus activos personales en caso de problemas financieros o legales del negocio.

Elegir entre ser autónomo en España o crear una LLC en EE.UU. puede ser crucial para tu negocio digital. Si buscas optimizar tu carga fiscal, proteger tus activos personales y manejar ingresos internacionales con flexibilidad, una LLC en EE.UU. puede ser la mejor opción. Para negocios como agencias de marketing, coaching o e-commerce, esta estructura ofrece ventajas significativas.

En cambio, ser autónomo en España es más sencillo y económico en el inicio, pero conlleva una carga administrativa constante y responsabilidad personal ilimitada.

En GCM, nos especializamos en ayudarte a tomar decisiones informadas sobre la estructura de tu negocio digital. Nuestro equipo ofrece una asesoría fiscal gratuita para analizar tus necesidades y determinar si una LLC es la mejor opción para ti.

👉 Haz click aquí para obtener tu consulta gratuita y descubrir cómo podemos ayudarte a aprovechar al máximo las ventajas de formar una LLC en Estados Unidos.